股票交易策略:时间周期、工具与平台 January 16, 2026 – Posted in: 股票交易

在过去几年里,股票市场已成为自动化应用的主要领域之一,从基于简单指标的系统到利用机器学习与实时新闻流的复杂算法。机构参与者长期依赖算法交易,但随着券商 API、云平台与策略构建工具的发展,自动化交易也逐渐成为面向零售交易者的大众化工具。

到了 2026 年,关键问题已不再是“我们是否需要股票交易机器人?”,而是“哪些策略与架构能够在合理风险下实现可持续的结果”。

本文系统梳理了最受欢迎的自动化股票交易方法——从经典趋势跟随与波段策略,到 AI 驱动系统、因子模型与组合机器人。每一部分都会分析策略逻辑、典型收益/回撤特征、数据与基础设施要求,以及从历史回测到券商 API 集成与风险管理的实践细节。

本综述为可选方案提供清晰地图,帮助你选择最符合自身时间周期、风险承受能力与技术能力的路径。

短线股票交易:日内交易与剥头皮(Scalping)

短线股票交易是金融市场中最具动态性与竞争性的领域之一。与持仓数月或数年的长期投资者不同,短线交易者的操作周期从几秒到一个交易日不等。他们的目标是从日内价格波动、流动性、供需失衡、新闻事件以及市场参与者行为中获取利润。

最常见的短线交易风格是 日内交易(day trading) 与 剥头皮(scalping)。两者都要求高度专注、纪律、对市场微观结构的理解以及严格的风险管理。同时,它们在节奏、交易次数、使用工具与心理负荷方面存在根本差异。

本文将详细讨论:

- 什么是日内交易与剥头皮,

- 它们在股票市场中如何运作,

- 使用哪些工具与策略,

- 交易者需要承担哪些风险与要求,

- 每种交易风格适合哪些人。

-

短线股票交易的特征

1.1. 为什么选择股票

股票市场具有多种特征,使其对短线交易者颇具吸引力:

- 高流动性(尤其是大盘股),

- 透明度高(集中交易所、订单簿),

- 监管更完善(相比 OTC 市场更少操纵),

- 交易时段可预测,

- 新闻驱动频繁(财报、业绩、宏观数据)。

美国市场(NYSE、NASDAQ)尤为受欢迎,每天交易着数千只高波动股票。

1.2. 日内价格波动的关键驱动因素

对短线交易者而言,价格并非由“基本面价值”驱动,而是由以下因素推动:

- 订单簿中的订单失衡,

- 做市商行为,

- 算法基金的动作,

- 新闻引发的冲击,

- 群体行为(零售交易者)。

这些因素是日内交易与剥头皮的基础。

-

日内交易:股票日内操作

2.1. 日内交易的定义

日内交易是一种交易风格:所有仓位在同一交易日内开仓并平仓,不持仓过夜。

日内交易者的主要目标是:

- 从日内价格波动中获利,

- 避免隔夜风险,

- 在市场最具流动性的时段交易。

2.2. 常用时间周期

日内交易通常使用:

- M1–M5 — 用于寻找入场点,

- M5–M15 — 用于结构分析,

- H1 — 用于定义当日大环境。

2.3. 常见日内交易策略

2.3.1. 开盘区间突破(ORB)

交易开盘后前 15–30 分钟形成区间的突破。

- 波动性高,

- 关键价位清晰,

- 适合动量股。

2.3.2. 趋势跟随(日内趋势)

顺着当日主要方向交易:

- 更高的高点 / 更高的低点,

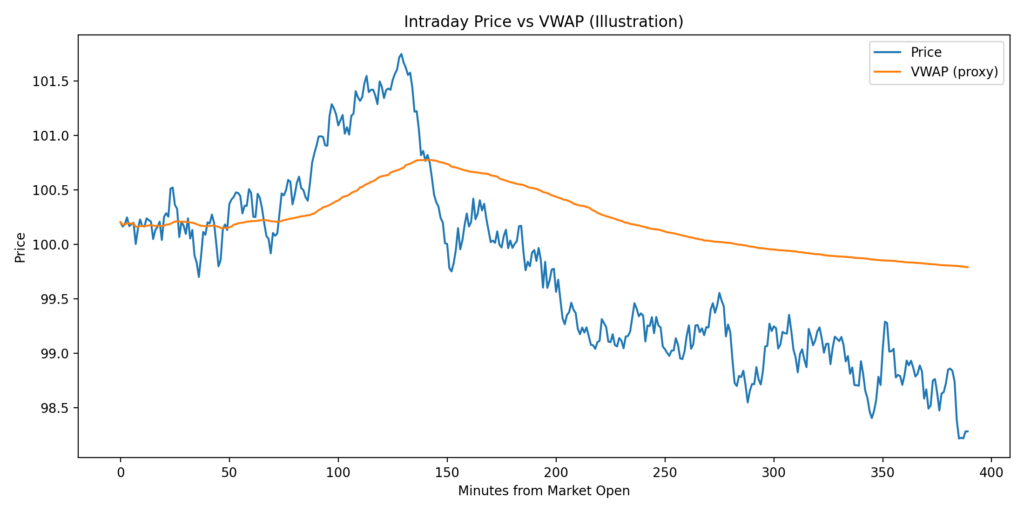

- VWAP 支撑,

- 成交量确认。

2.3.3. 均值回归

预期价格回到其平均水平:

- 偏离 VWAP,

- 超买 / 超卖状态,

- 假突破/假冲击。

2.3.4. 新闻交易

基于新闻发布进行交易:

- 财报发布,

- FDA 审批,

- 并购消息,

- 宏观经济报告。

2.4. 日内交易者工具

- 图表(TradingView、DAS、Thinkorswim)

- VWAP — 核心日内基准

- 支撑与阻力位

- 成交量与成交量分布(Volume Profile)

- 逐笔成交(Time & Sales / tape reading)

2.5. 日内交易的风险管理

核心规则:

- 单笔风险:账户权益的 0.5–2%,

- 固定止损,

- 限制每日交易次数,

- 最大日内亏损(daily loss limit)。

缺乏严格风险管理的日内交易几乎必然导致亏损。

-

剥头皮(Scalping):超短线交易

3.1. 什么是剥头皮

剥头皮是一种交易风格,交易者:

- 持仓从几秒到几分钟,

- 每天执行数十甚至数百笔交易,

- 捕捉极小的价格波动(1–10 美分)。

剥头皮交易者不做趋势,而是利用微观波动与流动性。

3.2. 剥头皮的关键特征

- 决策速度极快,

- 止盈目标极小,

- 频繁使用限价单,

- 对手续费与点差高度敏感。

3.3. 剥头皮工具

没有专业软件,剥头皮几乎无法进行:

- Level II(订单簿深度),

- Time & Sales(逐笔成交),

- 直连市场(DMA),

- 快捷键(Hotkeys)。

技术指标是次要的——核心在于 订单流(order flow)。

3.4. 核心剥头皮策略

3.4.1. Bid/Ask Bounce

从强买盘(bid)买入,在卖盘(ask)卖出:

- 大额限价单,

- 短期价位保护。

3.4.2. Liquidity Grab

在冲击前抢占流动性:

- 限价单突然撤出,

- 成交打印激增,

- 快速退出。

3.4.3. Spread Scalping

在点差内交易:

- 在 bid 买,

- 在 ask 卖,

- 利润极小但频率极高。

3.5. 剥头皮的风险管理

尽管止损很小,风险却非常大:

- 高频执行错误,

- 滑点,

- 技术故障。

关键原则:

- 严格止损,

- 日内亏损上限,

- 极致执行质量,

- 情绪控制。

-

短线交易者的心理

4.1. 情绪压力

日内交易,尤其是剥头皮:

- 带来压力,

- 加剧 FOMO,

- 诱发过度交易。

没有心理稳定性,交易者会失去纪律。

4.2. 常见错误

- 无计划交易,

- 报复性交易,

- 亏损后加仓,

- 忽视止损,

- 疲劳交易。

-

日内交易 vs 剥头皮:对比

| 指标 | 日内交易 | 剥头皮 |

| 持仓时间 | 分钟–小时 | 秒–分钟 |

| 交易次数 | 1–10 | 20–200 |

| 速度要求 | 中等 | 极高 |

| 手续费影响 | 中等 | 至关重要 |

| 心理负荷 | 高 | 非常高 |

-

谁适合短线交易

日内交易与剥头皮并不适合所有人。

适合你如果:

- 愿意学习与训练数月之久,

- 有纪律性,

- 能按严格规则执行,

- 理解亏损本金的风险。

不适合你如果:

- 只想“快速赚钱”,

- 难以控制情绪,

- 没有时间每日盯盘。

短线股票交易不是赌博或彩票,而是一项高度竞争的专业活动。日内交易与剥头皮需要不同技能,但共同点是严格纪律、风险控制与对市场动态的深刻理解。

对一些交易者而言,日内交易成为稳定收入来源;对另一些人而言,剥头皮则像是与市场的“手工劳动”。无论哪种情况,成功都不会来得很快或毫无代价——它是经验、犯错与系统化方法的结果。

中期、长期与进阶股票交易

短线风格——日内交易与剥头皮——并不适合所有人。许多交易者与投资者更偏好更平稳、压力更低、规划周期更长且风险结构不同的方法。因此,股票交易通常被划分为 中期、长期与进阶策略,每一种都为解决特定目标而设计。

-

中期股票交易

中期交易介于主动交易与投资之间。持仓从数天到数周,有时甚至数月。核心目标是捕捉价格运动中有意义的一段,而不是日内噪音。

7.1. 波段交易(Swing Trading)

什么是波段交易

波段交易是在更大趋势或区间内交易价格“摆动”(波动波段)。交易者旨在:

- 回调买入,

- 冲高卖出,

- 利用市场的技术结构。

与日内交易不同,无需全天持续盯盘。

波段交易者常用周期

- 主要分析:D1, H4

- 入场:H1, M30

关键工具

- 支撑与阻力位,

- 趋势线与通道,

- 均线(EMA 20/50/200),

- RSI、MACD(作为辅助过滤器),

- 日线上的成交量与 VWAP。

示例交易逻辑

- 识别日线趋势。

- 价格进入回调。

- 出现反转形态。

- 入场,预期趋势延续。

波段交易的优缺点

优点:

- 压力更小,

- 交易更少,

- 手续费更低,

- 适合与全职工作兼顾。

缺点:

- 隔夜风险,

- 跳空风险,

- 回撤可能更持久。

7.2. 动量交易(Momentum Trading)

动量交易的本质

动量交易是交易价格加速强劲的股票。核心理念:

“强者恒强。”

交易者寻找满足以下特征的股票:

- 放量快速上涨,

- 处于市场关注焦点,

- 有基本面或新闻催化。

常见动量来源

- 财报,

- 分析师上调评级,

- IPO,

- 板块轮动,

- 宏观趋势。

动量交易者工具

- 相对强弱(RS),

- 成交量激增,

- gap & go,

- high of day / low of day,

- 股票扫描器。

动量交易既可以是日内,也可以是中期,持仓可达数日。

-

长期交易与投资

长期策略关注的不是投机,而是资本积累与参与企业增长。交易更少、活跃度更低,但对基本面分析的依赖更强。

8.1. 趋势持仓交易(Position Trading)

持仓交易是交易更大级别的市场周期,持仓可达数月甚至数年。

关键特征:

- 宏观分析,

- 长期趋势,

- 极少的入场次数,

- 忽略短期噪音。

通常结合:

- 基本面分析,

- 周线与月线图,

- 利率与流动性周期。

8.2. DCA(定投 / Dollar Cost Averaging)

DCA 是一种不管价格高低、以固定金额定期买入资产的策略。

运作方式:

- 投资者定期(例如每月一次)买入股票或 ETF,

- 不试图抄底或逃顶,

- 平滑入场波动。

DCA 特别流行于:

- 指数 ETF,

- 长期资本积累,

- 被动投资者群体。

优点:

- 压力小,

- 纪律性强,

- 适合任何经验水平。

缺点:

- 不优化入场点,

- 在长期横盘市场表现较差。

8.3. 价值投资(Value Investing)

价值投资是寻找被低估的公司。

这是本杰明·格雷厄姆与沃伦·巴菲特的经典方法。

核心标准:

- 低 P/E 与 P/B,

- 稳定盈利,

- 强健资产负债表,

- 分红,

- 暂时性的业务问题。

价值投资者买入“坏消息”,期待公司恢复。

8.4. 成长投资(Growth Investing)

成长投资聚焦于具备高成长潜力的公司。

典型特征:

- 营收快速增长,

- 可扩展商业模式,

- 通常估值较高,

- 利润再投资。

典型行业包括科技、AI、生物科技与可再生能源。

关键风险:

- 预期被高估,

- 剧烈回调,

- 依赖市场周期。

-

进阶交易策略

进阶策略通常需要:

- 经验,

- 数学理解,

- 风险控制,

- 往往需要专业级基础设施。

9.1. 期权交易(Options Trading)

期权让交易者不仅能交易方向,还能交易:

- 波动率,

- 时间,

- 概率。

基础策略:

- Covered Call(备兑开仓),

- Cash-Secured Put(现金担保卖出 Put),

- Long Call / Put(买入 Call / Put),

- Vertical Spreads(垂直价差)。

进阶策略:

- Iron Condor(铁鹰),

- Calendar Spread(日历价差),

- Straddle / Strangle(跨式 / 宽跨式)。

期权用于:

- 对冲,

- 收益增强(收租型策略),

- 有限风险的方向性交易。

9.2. 配对交易(Pairs Trading)

配对交易是一种市场中性策略。

核心概念:

- 买入一种资产,

- 卖出另一种资产,

- 交易价差的发散/收敛。

常用于:

- 同一板块内的股票,

- ETF 与个股组合,

- 统计相关性。

利润来自相对价格变化,而非整体市场上涨。

9.3. 套利策略(Arbitrage)

股票市场套利包括:

- 统计套利,

- 日历套利,

- ETF 套利,

- 期权套利。

关键特征:

- 市场风险很低,

- 高度依赖基础设施,

- 利润率低,

- 需要自动化。

如今纯套利主要由基金和专业团队主导;不过,套利思维的部分元素也被零售交易者使用。

-

如何选择合适的交易风格

选择取决于:

- 资金,

- 可用时间,

- 心理特质,

- 目标。

| 目标 | 方式 |

| 主动收入 | Scalping、日内交易 |

| 时间与收入平衡 | Swing、Momentum |

| 资本积累 | Position、DCA |

| 专业交易 | 期权、配对、套利 |

股票市场提供了极其丰富的交易风格——从按秒交易到多年投资。不存在“最好的”方法——只有最适合你的方法。

理解以下差异:

- 短期,

- 中期,

- 长期,

- 以及进阶交易

将帮助你构建与自身能力、性格和财务目标相匹配的策略。

-

股票交易平台

交易平台的选择会直接影响交易风格、执行速度、可用工具,甚至决定哪些策略可行。日内交易、剥头皮、波段、期权与套利都对基础设施提出截然不同的要求。

以下是最常见的股票交易平台,并说明:

- 支持哪些风格,

- 是否提供 API,

- 面向零售还是进阶交易者。

11.1. 盈透证券(Interactive Brokers,TWS / IBKR Desktop)

类型:券商 + 平台

市场:股票、期权、期货、ETF、债券

API: ✅ 提供(业内最强之一)

主要特点

Interactive Brokers 是以下领域的事实标准:

- 波段交易,

- 持仓交易,

- 期权交易,

- 算法策略。

TWS 平台学习曲线较陡,但提供:

- 全球市场访问,

- 低佣金,

- 专业级工具。

API

IBKR API 支持:

- Python、Java、C++、C#、JavaScript,

- 交易、数据访问、风险控制,

- 与自研算法及外部系统集成。

最适合:

Swing、Position、期权、配对、算法交易

不太适合:

超高速手动剥头皮(界面延迟)

11.2. Thinkorswim(嘉信理财)

类型:零售交易平台

市场:股票、期权、ETF、期货

API: ⚠️ 有限 / 不适合完整自动化

主要特点

Thinkorswim 在美国受欢迎,因为:

- 强大的可视化,

- 分析便捷,

- 期权模块优秀。

API

- 提供数据访问与账户管理 API,

- 缺少适合高频自动化的完整交易 API。

最适合:

日内交易、波段交易、期权(手动)

不适合:

HFT、套利、系统化全自动交易

11.3. NinjaTrader

类型:交易平台

市场:股票、期货、期权

API: ✅ 提供(C# / NinjaScript)

主要特点

NinjaTrader 面向:

- 活跃交易者,

- 系统化交易者,

- 策略开发者。

平台支持:

- 自定义指标开发,

- 交易机器人开发,

- 策略回测。

API

- NinjaScript(基于 C#),

- 深入的数据与执行接口,

- 适合半自动与自动策略。

最适合:

Swing、Momentum、算法交易

较不便于:

手动高速股票剥头皮

11.4. TradingView(通过券商)

类型:分析平台 + 交易

市场:股票、ETF、加密、期货

API: ⚠️ 有限(Pine Script ≠ 完整 API)

主要特点

TradingView 是可视化分析的领导者:

- 图表,

- 指标,

- 筛选器,

- 社区观点。

API 与自动化

- Pine Script 用于指标与信号,

- 无直接交易 API,

- 实盘交易仅可通过连接的券商。

最适合:

Swing、Position、DCA、分析

不适合:

剥头皮、套利、HFT

11.5. QuantConnect

类型:算法交易平台

市场:股票、期权、期货、外汇、加密

API: ✅ 提供(Python、C#)

主要特点

QuantConnect 面向:

- 量化策略,

- 统计套利,

- 配对交易。

支持:

- 策略编程,

- 历史回测,

- 连接券商(包括 IBKR)。

API

- 完整的交易与研究 API,

- 云基础设施,

- 支持复杂模型。

最适合:

配对、套利、系统化交易

不适合:

手动交易

11.6. TradeStation

类型:券商 + 平台

市场:股票、期权、期货

API: ✅ 提供

主要特点

TradeStation 结合了:

- 面向零售的友好界面,

- 自动化能力,

- 其专有 EasyLanguage。

API

- 用于数据与交易的 REST API,

- 支持系统化策略,

- 适合半自动解决方案。

最适合:

Swing、Momentum、期权、系统化交易

11.7. Prop Firm 平台(概览)

许多自营交易公司使用:

- 定制版 DAS,

- Sterling Trader,

- 专有终端。

主要特点

- 执行速度快,

- 直连市场(DMA),

- 严格风险限制。

API

- 通常缺失或严格受限,

- 更偏向手动交易。

最适合:

日内交易、剥头皮

不适合:

零售算法交易

-

平台与 API 汇总表

| 平台 | 交易风格 | API |

| Interactive Brokers | Swing、Position、期权、Algo | ✅ |

| Thinkorswim | 日内、Swing、期权 | ⚠️ 有限 |

| SharpTrader | 套利、剥头皮 | ✅ |

| NinjaTrader | Swing、Algo | ✅ |

| TradingView | Swing、DCA、分析 | ⚠️ Pine Script |

| QuantConnect | 套利、配对、Algo | ✅ |

| TradeStation | Swing、期权、系统化 | ✅ |

本部分结论

现代股票交易不仅是选择策略,也是在选择技术环境。

有些方法没有 API 就无法实现,而有些则需要极低延迟与手动控制。

理解:

- 有哪些平台可选,

- 哪些提供自动化入口,

- 哪些为手动交易而设计

能帮助你避免一个典型新手错误——在不合适的平台上实现不合适的策略。

-

SharpTrader 平台:基础设施发展与专业策略

现代股票交易越来越超越传统终端与手动方案。交易者与投资者需要一个能够整合执行、分析、自动化与策略管理的统一平台,这正是 SharpTrader 平台的发展方向。

13.1. 当前连接与集成

目前,SharpTrader 平台已与以下交易解决方案建立有效连接:

- NinjaTrader — 用于系统化与半自动交易、策略测试与算法执行

- TradeStation — 用于中期、动量与期权策略,以及面向 API 的集成方案

这些连接使 SharpTrader 能作为“上层”管理策略、分析以及进出场逻辑,而不被单一终端绑定。

13.2. 计划集成 Interactive Brokers

在不久的将来,计划集成 Interactive Brokers(IBKR)——全球市场中交易股票、期权与 ETF 的关键券商之一。

接入 IBKR 将解锁以下能力:

- 直接访问美国股票与国际市场,

- 通过 API 实现算法策略,

- 构建配对与市场中性模型,

- 在不同账户类型间扩展交易方案。

13.3. 专业策略开发

在 SharpTrader 平台内部,计划开发多种面向股票市场的专业交易策略,包括:

- 不使用人工智能的策略

(经典系统化模型、统计、动量、均值回归、配对交易); - 使用 AI 与机器学习的策略

(自适应模型、市场状态分析、信号过滤、大数据特征工程等); - 集成专业分析模块

(高级行情数据、成交量、波动率、相关性与基本面因子)。

目标不是打造通用“黑盒”,而是开发透明、可控并适配真实股票市场条件的交易解决方案。

13.4. 反馈与社区参与

SharpTrader 的股票交易方向发展直接取决于客户兴趣与需求。

如果你:

- 正在考虑股票交易,

- 对系统化或算法策略感兴趣,

- 想使用现成方案或参与开发,

👉 请在本文下方留言。

我们将评估客户对股票交易的兴趣;若需求充足,将加速该方向的发展——包括集成、分析与策略上线。

关于股票交易策略与机器人的 FAQ

问:普通零售交易者能使用股票交易机器人吗?

答:能。大多数券商(包括提供 API 接入的券商)允许零售交易者自动化交易,只要机器人不违反券商规则与市场操纵相关法律。

问:哪些策略最常被用于自动化股票交易?

答:最常见的是趋势跟随、波段策略(均值回归)、配对交易、做市/剥头皮,以及因子/组合模型(价值、动量、质量等)。

问:自动化股票交易更适合日内还是中期?

答:日内交易需要更复杂的基础设施(低延迟、良好执行、严格风控)。对多数零售交易者而言,交易次数更少、止损更宽的波段/持仓型自动化往往更稳定。

问:一个策略能同时覆盖牛市与熊市吗?

答:理论上可以构建自适应系统,但实践中策略组合更可靠:一些趋势策略(应对强趋势)、一些均值回归策略(应对震荡),再加上独立的保护/对冲模块。

问:在股票交易机器人中使用 AI/ML 是否合理?

答:当数据丰富(逐笔、新闻、因子特征)时,AI 方法可能带来优势,但对过拟合与市场结构变化非常敏感。多数真实系统里,ML 是对经典规则的补充,而不是纯“黑盒”。

问:应如何评估交易机器人的收益与风险?

答:至少包括:年化收益、最大回撤、Sharpe/Sortino、回撤持续时间(time under water),以及在不同市场阶段(危机、震荡、趋势)下的稳健性。必须不仅看平均收益,也要看“市场反向时算法会怎样”的情景。

问:做股票策略回测需要多少历史数据?

答:理想情况下覆盖至少一个完整市场周期(5–10 年),包含危机与高波动阶段。对日内机器人,tick/分钟数据更重要;对波段策略,日线数据通常足够。

问:能买一个商用机器人直接在实盘运行吗?

答:不能。任何机器人都必须:

- 用历史数据回测(若代码/逻辑可得),

- 先在模拟/微型账户运行,

- 检查其在新闻日与跳空环境中的表现,

- 适配你的券商、手续费与点差。

问:自动化股票交易的最低合理资金是多少?

答:取决于风格。高频剥头皮需要更大的资金规模以覆盖手续费与滑点;波段或组合机器人可以从更小金额开始,但必须考虑保证金要求与单笔 1–2% 风险/组合风险。

问:机器人相比手动交易的最大优势是什么?

答:机器人严格执行规则:不会疲劳,不会因情绪“死扛”,也不会在系统间跳来跳去。这并不自动意味着盈利,但能减少人为错误,更好地兑现规则中的数学期望。

问:新手应该先读文章的哪些部分?

答:先读导论部分即可:策略类型概览(趋势、波段、配对)、基础风控,以及选择/测试机器人的部分。关于 AI/ML、做市与复杂组合模型的章节更适合作为“进阶阅读”。