使用个人资本进行交易与加入专有交易公司的比较 December 10, 2023 – Posted in: 套利软件

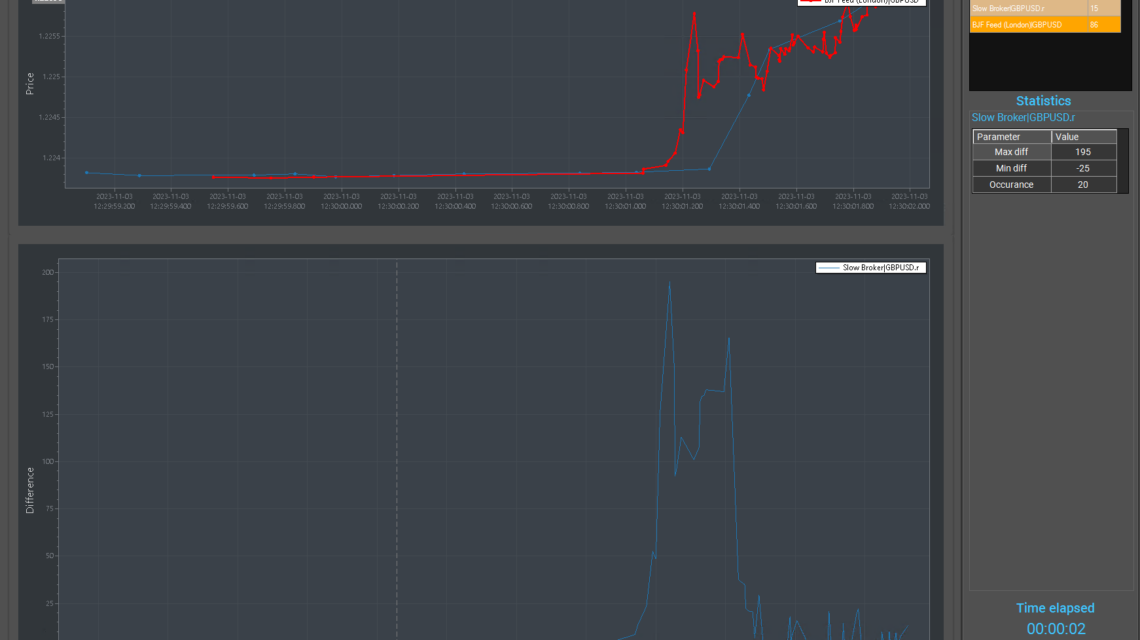

在个人资本进行交易与加入专有(prop)交易公司之间的决策对于任何交易员来说都是重要的决策。每条道路都提供了明显的优势和挑战。本文探讨了这些选择,提供了见解,以帮助交易员做出明智的选择。 加入专有交易公司:独立或通过中介 独立去的优点: 直接学习经验:与专有交易公司直接合作提供了第一手的学习机会。您将深入了解公司的策略、风险管理和交易平台。 没有中介费用:在没有中介的情况下工作可以节省您不少额外费用。 建立直接关系:与公司建立直接关系可以带来更好的机会,更深入地理解公司的交易理念和方法。 完全控制:您对自己的交易决策拥有完全的控制权,这对于发展独特的交易风格至关重要。 Top 10 prop firms 前十大专有交易公司 FTMO – 以其全面的交易员评估流程和为交易员提供可观利润份额而闻名。 Topstep – 专注于期货和外汇交易,提供独特的评估流程,以确保交易员准备好应对市场。 Maverick Trading – 专注于期权和股票,以其广泛的培训和发展项目而闻名。 SMB Capital – 总部位于纽约, SMB Capital以其培训项目而备受尊敬,并专注于股票交易。 资助交易员计划 – 提供一系列的资金选项和交易工具,迎合不同的交易风格。 BluFX – 以其简单的资金模型和无需评估流程即可提供即时资金而闻名。 5%ers – 为外汇交易员提供根据绩效指数增加其交易资本的增长计划。 SurgeTrader – 提供一个简单的试镜流程来评估交易员的技能,并提供高达90%的利润分成。 Earn2Trade – 专注于期货交易,并在其交易员评估计划旁边提供教育资源。 City Traders Imperium – 以其灵活的交易条件和根据交易员的经验和技能定制的各种资金选项而闻名。 每家公司都有其独特的特点、交易工具和风险管理规则。交易员必须研究和了解每家公司的条款和条件、费用结构以及允许的交易风格,以找到最适合其交易策略和目标的公司。 使用个人资本进行交易:初始资本要求 从300美元到400美元开始 考虑因素:虽然可以从300美元到400美元开始交易,但交易员必须考虑额外的成本。强大的交易程序可能需要2000美元到3000美元,而用于更高效交易的虚拟专用服务器(VPS)可能每月额外增加50美元到80美元。 前十家提供FIX API的外汇经纪商 外汇经纪商因提供出色的FIX(金融信息交换)API(应用程序编程接口)服务而受到认可。FIX API是一种用于电子交易的标准协议,允许更快速、更高效地执行交易。高交易量、机构和算法交易员特别青睐它。 以下是因其强大的FIX API提供而闻名的十家经纪商: 交互经纪商 – 提供全面且文档完备的FIX API,适用于复杂的交易员和机构。 Saxo Bank – 一家备受推崇的经纪商,提供强大的FIX API,可访问各种金融工具。 IG集团 – 提供多功能的FIX API服务,允许直接市场访问和高速交易。 OANDA – 以其先进的交易技术而闻名,提供可靠的FIX API,适用于自动化交易策略。…

Continue reading